В последние недели наблюдается повышенный интерес к накоплениям людей на пенсиях 2-го и 3-го уровня. Большой интерес связан с текущей плохой работой пенсионных фондов. Есть ли риск потерять весь свой капитал и что делать или не делать сейчас. Рассказывает экономист Банка Латвии Элрандс Кронгорнс.

Вкратце

Цены на ценные бумаги, которыми управляют пенсионные фонды, падают по нескольким причинам — это российское вторжение в Украину, так и повторная волна Covid-19 в Китае.

Пока сохраняется неопределенность и экономика продолжает адаптироваться к новым условиям, можно ожидать, что волатильность сохранится.

Прекращение войны в Украине станет четким позитивным сигналом для рынков капитала, но если даже если война продолжится, рост на рынках капитала вернется.

Почему "падает" пенсионный капитал?

На финансовых рынках снизились цены как на акции, так и на долговые ценные бумаги, которые в основном используются управляющими пенсионных фондов для увеличения сбережений 2-го и 3-го уровня будущих латвийских пенсионеров

Наиболее заметные факторы, определившие снижение стоимости ценных бумаг:

Новое вторжение России в Украину;

Энергетический кризис и резкий рост цен на сырье;

Сбои в цепочке поставок;

Вспышка Covid-19 в Китае весной;

Резкий рост цен, который вынуждает центральные банки действовать;

Помимо действий центральных банков, взаимодействуют и другие факторы, которые отражаются в задержке производства или повышении цен. Задержки производства или вынужденные простои означают потерю доходов, а неспособность компаний перенести рост производственных цен на потребителей - негативно сказывается на их марже прибыли.

Хотя существенного ухудшения показателей рентабельности крупных компаний на фондовых биржах пока не наблюдается, инвесторы уже забеспокоились о будущих перспективах прибыльности компаний.

Еще одним важным фактором снижения цен как акций, так и долговых ценных бумаг является реакция ведущих центральных банков на высокие темпы инфляции, в том числе их ожидаемая реакция в будущем, отход от особо поддерживающей денежно-кредитной политики. Другими словами, это также называется нормализацией денежно-кредитной политики.

Первоначально рост цен в большей степени отразился на продуктах энергетического сектора, но сейчас рост цен отчетливо виден по более широкому спектру продуктов и, следовательно, необходимо следить за действиями центральных банков.

В этих условиях российская агрессия в Украине стала еще одним сильным каналом повышательного давления на цены, что побудило центральные банки пересмотреть свои прежние планы по нормализации денежно-кредитной политики.

Европейский центральный банк (ЕЦБ) пока решил прекратить приобретение чистых активов в рамках Программы покупки активов в условиях пандемии (EPPA), аналогичным образом ожидается, что неизбежное окончание покупок в рамках традиционной программы закупки активов (AIP) будет сигнализировать о повышении процентных ставок.

Федеральная резервная система США и Банк Англии, с другой стороны, уже прекратили покупку чистых активов и, более того, начали повышать процентные ставки, сигнализируя о том, что процентные ставки будут продолжать расти на будущих заседаниях по денежно-кредитной политике.

Именно во время кризиса Covid-19 поддержка денежно-кредитной политики центральных банков была одним из важнейших факторов для рынка капитала, что позволило ему быстро восстановиться (включая восстановление доходности пенсионных планов).

Ослабление особо адаптивной денежно-кредитной политики или нормализация денежно-кредитной политики способствует росту стоимости обслуживания корпоративного долга и заимствований. Поскольку российская агрессия на Украине была одним из наиболее заметных негативных факторов в Латвии,

люди справедливо задаются вопросом, во сколько нам обошлось российское вторжение в Украину и его влияние на пенсионные накопления.

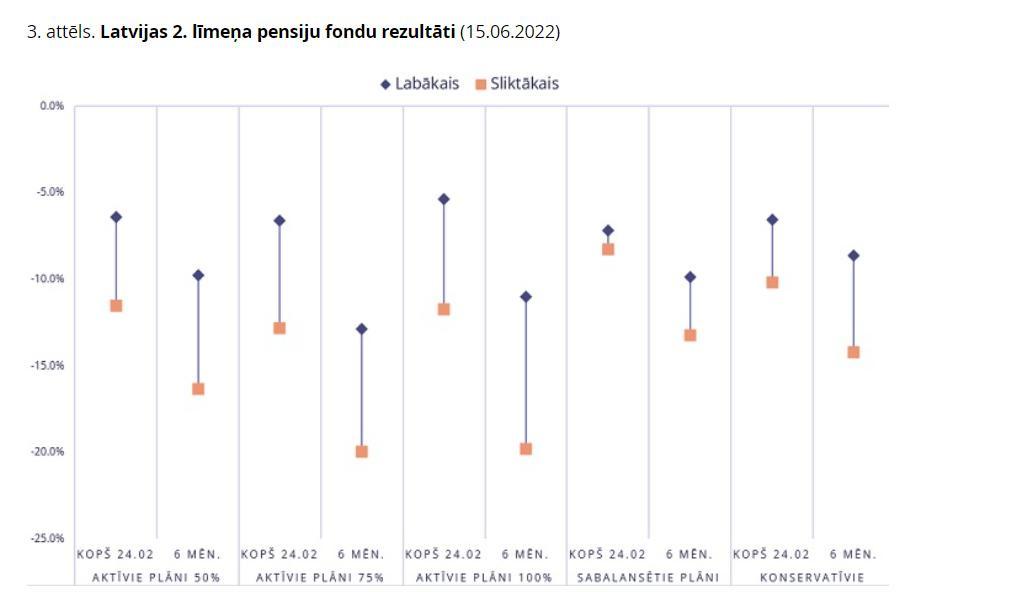

Хотя дать очень точный ответ невозможно, поскольку, как я уже говорил, в настоящее время на финансовые рынки одновременно действуют различные факторы, можно посмотреть на сокращение пенсионного капитала после нового российского вторжения в Украину, 24 февраля.

Есть ли риск потерять весь пенсионный капитал?

Риск потери всего пенсионного капитала 2-го или 3-го уровня равносилен апокалипсису или полному разрушению мировой экономики. В то же время финансовые рынки, как правило, очень нестабильны в условиях высокой неопределенности (влияние Covid-19 на китайские поставки, война, деглобализация, перемещение цепочек поставок), а это означает, что до тех пор, пока экономика остается на высоком уровне и продолжит корректировку, можно ожидать, что волатильность сохранится.

Что стоит делать, а чего лучше не делать?

Независимо от возраста важно накапливать сбережения на старость, в том числе на 3-м уровне пенсии. (В отличие от 2-го уровня пенсии, 3-й уровень является добровольным.) При рассмотрении общей прибыли на накопленный капитал также важно учитывать государственную помощь в виде налоговых льгот.

Кроме того, люди, которым до выхода на пенсию более 10 лет могут не беспокоиться о текущей волатильности на финансовых рынках.

Однако по мере приближения желаемого времени вывода важно своевременно выбрать инвестиционный план со стратегией, обеспечивающей более низкую волатильность.

Мы можем быть уверены, что лишь немногие из нас смогут зарегистрировать свои пенсионные накопления 2-го или 3-го уровня на самом высоком уровне накоплений. Конечно,

ситуация неблагоприятна для людей, которым сейчас предстоит уходить на пенсию – если рекомендованную аналитиками стратегию вовремя переключить на менее волатильные консервативные планы, результаты на этот раз не будут существенно лучше, чем на сбалансированных или активных планах с более высокой долей акций.

Такой результат можно объяснить высоким уровнем инфляции и вызванными ею изменениями денежно-кредитной политики центральных банков, которые влекут за собой изменения процентных ставок по долговым ценным бумагам (облигациям). По мере роста процентных ставок цены на долговые ценные бумаги падают.

Что, если пришло время уйти на пенсию сейчас?

Что касается 3-го пенсионного уровня, то он очень индивидуален. Выбор во многом зависит от того, как долго человек готов ждать их вывода, если этот срок меньше 3-4 лет, сложно представить ситуацию, при которой консервативные планы смогли бы окупить все утраченное за этот год.

Чего ожидать дальше?

В настоящее время мировая экономика подвержена неопределенности, которая в ближайшем будущем продолжит оказывать давление на рынки капитала.

Российская агрессия многих удивила и придала мировой экономике дополнительную дозу неопределенности, но экономики еврозоны смогут адаптироваться к новым условиям, когда цены на энергию и капитал или процентные ставки будут выше. Хотя добыча нефти в России составляет 10% мирового производства, существуют альтернативы российской нефти, как и другим полезным ископаемым. Процесс изменений может быть разочаровывающим из-за времени, необходимого для переориентации и создания новой инфраструктуры. Полное прекращение войны в Украине явно послужило бы позитивным сигналом для рынков капитала, но если оно продолжится, рост на рынках капитала вернется.